电子产品之母:电路板行业2025年市场调查分析

- 产经资讯

- 2025-05-16

- 3845

电子产品之母:电路板行业2025年市场调查分析

电路板(印制电路板,PCB)是电子元器件电气连接的载体,通过绝缘基材与导电线路实现元器件的支撑与信号传输,被誉为“电子产品之母”。其产品类型涵盖刚性板(多层板占比超45%)、柔性板(FPC)及刚柔结合板,技术路线向高密度互连(HDI)、高频高速、封装基板等高端领域演进,广泛应用于通信、汽车电子、消费电子、工业控制等核心领域。

未来行业将呈现三大方向:技术迭代驱动产品升级,高频高速材料(如罗杰斯RO4000系列国产替代加速)、3D打印电路板、嵌入式无源器件等技术推动信号传输效率与集成度提升,满足6G、卫星通信等场景需求;应用场景多元化拓展,新能源汽车单车PCB价值量从60美元跃升至500美元,ADAS与智能座舱带动车用HDI板需求;绿色制造与智能化转型,无铅化工艺覆盖率超80%,废水零排放技术普及,鹏鼎控股单面板生产能耗降低25%。

一、产业链结构分析

1. 上游原材料供应

电路板制造依赖铜箔、环氧树脂、玻璃纤维等核心材料:

铜箔:全球供应集中于日韩企业(如三井金属、日矿金属),中国电解铜箔产能持续扩张,2024年全球产量达58万吨,其中高性能铜箔占比提升至35%。

环氧树脂:2024年中国环氧树脂消费量约180万吨,电路板领域占比约25%,受环保政策影响,低挥发性树脂成主流。

玻璃纤维:2024年全球产量突破1,000万吨,中国占比超60%,电子级玻纤纱需求年增8%。

2. 中游制造技术

多层板(MLB) :占比超40%,5G基站和服务器需求驱动高密度互连(HDI)技术渗透率提升。

柔性电路板(FPC) :2024年全球市场规模达150亿美元,可穿戴设备及新能源汽车推动年复合增长率(CAGR)达9.2%。

刚柔结合板(RFPC) :医疗电子和军事领域需求增长,预计2030年中国市场规模突破80亿元。

3. 下游应用市场

消费电子:占比约35%,智能手机主板向超薄化(≤0.2mm)发展。

汽车电子:新能源车PCB单车价值量提升至800-1,200元,2025年市场规模预计达280亿元。

工业控制:工业4.0推动工控PCB需求,2024年增长率达12%。

二、供需分析

1. 供给端

产能布局:中国占全球PCB产能的53%,长三角和珠三角为集聚区,2024年产量达4.2亿平方米。

技术壁垒:HDI板良率仅65%-75%,高阶IC载板依赖进口(自给率不足30%)。

环保约束:废水处理成本占制造成本8%-10%,中小企业面临淘汰压力。

2. 需求端

新兴领域驱动:AI服务器PCB单价超3,000元/片,2025年需求量预计增长200%。

区域差异:华东地区占国内需求45%,中西部增速超全国平均水平3个百分点。

进口替代:国产高端PCB进口依存度从2019年的45%降至2024年的28%。

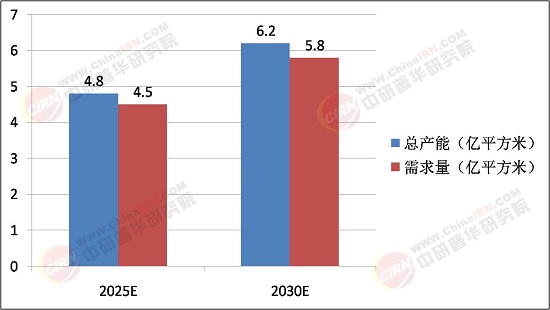

3. 供需平衡预测

据中研普华研究院《2025-2030年电路板市场发展现状调查及供需格局分析预测报告》显示:

三、竞争格局与市场集中度

1. 全球竞争

CR5:臻鼎科技、欣兴电子、三星电机等头部企业占全球份额32%。

技术差距:日本企业在载板领域市占率超60%,中国企业在封装基板领域加速追赶。

2. 国内市场

本土龙头:深南电路、沪电股份、景旺电子合计占国内份额18%,毛利率维持在25%-30%。

区域集群:广东(占比38%)、江苏(25%)、江西(12%)形成三大产业带。

四、未来发展趋势

1. 技术革新

材料升级:Low-Dk/Df基材渗透率将从2024年的15%提升至2030年的40%。

工艺突破:mSAP(半加成法)工艺在5G毫米波天线板中的应用扩大。

2. 市场机遇

6G预研:高频高速PCB需求提前释放,2025年研发投入占比将达8%。

循环经济:废旧PCB回收率目标从2024年的20%提升至2030年的50%。

3. 风险挑战

贸易摩擦:高端设备(如真空压合机)进口受限,国产化率不足15%。

成本压力:铜价波动导致原材料成本占比从30%升至35%。

五、投资与战略建议

1. 聚焦高附加值领域:优先布局IC载板、汽车雷达板等细分市场。

2. 绿色制造转型:投入10%-15%营收于减排技术以应对ESG监管。

3. 区域差异化布局:中西部地区人力成本低30%,适合扩产标准品。

想了解关于更多行业专业分析,可点击查看中研普华研究院撰写的《2025-2030年电路板市场发展现状调查及供需格局分析预测报告》。同时本报告还包含大量的数据、深入分析、专业方法和价值洞察,可以帮助您更好地了解行业的趋势、风险和机遇。